2.3 Особенности расчетов в электронных системах типа «клиент − банк»

Для оперативного ведения клиентом своих счетов в банке и обмена технологической информацией клиенты могут применять программно-технический комплекс «клиент банка − банк», который дает возможность осуществить:

ü введение, корректировку и печать клиентом расчетных документов;

ü непрерывную защиту от модификации электронных документов клиента с момента их формирования в электронном виде к моменту обработки операционистом банковского учреждения;

ü их доставку в банк телекоммуникационными каналами в зашифрованном виде с помощью сертифицированных средств защиты;

ü получение из банка полной информации о состоянии счета клиента (выписки со счета, текущие оперативные остатки на счете);

ü ведение баз данных расчетных документов, которые обрабатывались с помощью системы «клиент − банк», и состояния счета клиента на основе информации, которая предоставляется банковским учреждением в течение дня;

ü выполнение автоматической сверки информации о состоянии счета клиента и о состоянии обрабатывания расчетных документов.

Юридическим основанием для работы клиента с помощью системы «клиент − банк» и обработки его электронных документов банком является отдельный договор между ним и банком. В договоре обязательно должны быть обусловлены права, обязанности и ответственность сторон, порядок решения спорных вопросов в случае их возникновения.

Электронный расчетный документ − платежное сообщение клиента банку для расчетов в электронных системах типа «клиент − банк», которое содержит установленные реквизиты и несет информацию о перечислении средств клиента. Электронный расчетный документ клиента должен содержать реквизиты, достаточные для формирования электронного расчетного документа системы электронных платежей (СЭП).

При использовании системы «клиент − банк» клиент должен выполнять все требования, установленные банком относительно безопасности обрабатывания электронных расчетных документов. Банк имеет право осуществлять периодические проверки клиента на предмет выполнения требований защиты информации в клиентской части системы «клиент − банк» и прекращать обслуживание клиента с помощью этой системы в случае невыполнения им требований безопасности.

Система «клиент − банк» дает возможность вести такие расчетные документы, как платежные поручения, платежные требования-поручения, а также использовать платежные карточки.

Система «клиент − банк» состоит из таких программных комплексов:

ü клиентская часть − комплекс, который размещен у клиента;

ü банковская часть − комплекс, который размещен в банке и является составляющей системы автоматизации банка.

Программное обеспечение клиентской части системы «клиент − банк» может быть расположено в одном отдельном компьютере (для небольших предприятий или физических лиц) или работать в локальной сети клиента.

Клиентская часть обеспечивает выполнение таких операций:

ü ведение защищенного от модификации журнала выполнения операций в клиентской части системы с обязательной регистрацией даты и времени формирования электронных расчетных документов клиента, их подписания и отправления в банк (получения из банка);

ü введение операционистом в систему расчетных документов, их корректировка и печать;

ü проверку бухгалтером электронных расчетных документов (включая электронную цифровую подпись операциониста, при его наличии) и подписание своей подписью (вторая подпись);

ü подписание руководителем (первая подпись) электронных расчетных документов только при наличии правильной подписи бухгалтера. Первая и вторая подпись могут ставиться лишь лицами, которые отмечены в карточке с образцами подписей и оттиском печати. Электронный расчетный документ клиента считается сформированным для отправления в банковское учреждение только при наличии двух подписей - бухгалтера и руководителя;

ü отправление сформированных электронных расчетных документов клиента средствами электронной связи в зашифрованном виде и принятие информации из банковского учреждения;

ü на основе информации, предоставленной банковским учреждением, автоматическое ведение текущего состояния собственного(нных) счета(ов), учитывая проведенные начальные и обратные платежи, а также платежи, которые были осуществлены банковским учреждением на основе бумажных расчетных документов клиента;

ü автоматическая сверка электронных расчетных документов клиента с заключительной выпиской, которая предоставляется банком в конце дня, с обязательным информированием персонала об обнаруженных расхождениях;

ü после обработки заключительной выписки формирование ежедневного «Реестра электронных расчетных документов клиента, принятых банком к оплате» и посылание его в банк.

Клиентская часть системы «клиент − банк» обеспечивает:

ü просмотр и печать всех реестров документов за любой день;

ü просмотр остатков на счетах клиента по последней информации, которая поступила из банка. Информация по счетам должна обновляться при получении из банка выписки или файла текущих остатков на счете. По каждому счету должен показываться остаток, а также дата и время, когда эта информация была сформирована в банке;

ü просмотр/печать выписки по счетам и расчетных документов за любой день. Архив выписок за каждый день и архив документов за день являются отдельными файлами. Оба архива хранятся не менее чем три года;

ü печать реестров.

Банковская часть системы «клиент − банк» является неотъемлемой составляющей системы автоматизации банка (САБ) и должна обеспечивать непрерывную защиту электронных расчетных документов клиента во время обработки их в САБ.

Банковская часть системы «клиент − банк» обеспечивает выполнение таких операций:

ü обработку информации, которая поступила от электронных клиентов в банк;

ü просмотр/печать реестров электронных документов клиентов, в том числе по исполнителям, за любой день в разрезе счетов с итоговыми суммами;

ü подготовку и отправление к клиенту итоговой выписки за счетами клиента;

ü сверку реестров начальных электронных расчетных документов клиентов и информации в САБ.

После успешного выполнения сверки реестра он распечатывается, подписывается ответственным работником банка, заверяется штампом банка и подшивается в документы дня как первичные документы, которые поступили от клиента в банк, ежедневно архивируется и сохраняется в банке в течение установленного срока. Реестр должен обязательно содержать сведения о дате и времени представления владельцем счета расчетных документов к выполнению.

В случае выявления расхождений в реестрах клиентов банковская часть готовит и печатает протоколы расхождений в электронных расчетных документах клиента, которые приняты банком к оплате, и проводится расследование ситуации, которая сложилась. , с.325-336

Заключение

В современных условиях деньги являются неотъемлемым атрибутом хозяйственной жизни. Поэтому все сделки, связанные с поставками материальных ценностей и оказанием услуг, завершаются денежными расчетами. Организация денежных расчетов с использованием безналичных денег гораздо предпочтительнее платежей наличными деньгами. Поскольку в первом случае достигается значительная экономия на издержках обращения в виде дополнительных затрат на печать, хранение, перевозку, пересчет огромного количества денежных знаков, которые потребовались бы при расчетах наличными деньгами. В то же время безналичные расчеты при четкой работе банков позволяют лучше регулировать платежный оборот и в конечном счете ускорять оборачиваемость оборотных средств и совершение платежей. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии как по выше отмеченной причине, так и с целью регулирования макроэкономических процессов. , с.50

Расчетные банковские операции – движение денег на банковских счетах, осуществляемое согласно распоряжениям клиентов или в результате действий, которые в рамках закона привели к изменению права собственности на активы.

Безналичные расчеты между предприятиями, физическими лицами осуществляются через банки путем перечисления средств с текущих счетов плательщиков на текущие счета получателей средств.

Банк осуществляет расчетно-кассовое обслуживание своих клиентов на основании соответствующих договоров и своих внутренних правил осуществления безналичных расчетов. Банк не имеет права контролировать и определять направления использования средств клиента и устанавливать ограничения распоряжением средств.

Средства со счетов клиентов банки списывают только по поручениям владельцев этих счетов или на основании платежных требований взыскателей, в случае принудительного списания средств. Поручения плательщиков о списании средств со своих счетов банки принимают к исполнению только в пределах остатка средств на этих счетах.

Ответственность за правильность заполнения реквизитов расчетного документа, в т.ч. счетов и кодов банков, суммы НДС и кодов бюджетной классификации, несет лицо, которое оформило и предоставило документ в обслуживающий банк. Банк не имеет права делать исправления в расчетном документе. Платежи со счетов клиентов банк осуществляет в пределах остатков средств на этих счетах на начало операционного дня.

Принципы организации безналичных расчетов регулируются Положением Центрального банка РФ "О безналичных расчетах в Российской Федерации" N2-П от 03.10.2002 г. Согласно данному Положению безналичные расчеты осуществляются по следующим формам расчетных документов: платежными поручениями, чеками, аккредитивами, платежными требованиями, инкассовыми распоряжениями. Безналичные расчеты за товары и услуги могут осуществляться с помощью банковских платежных карточек. , с.161-163

Выбор конкретной формы безналичного расчета является правом хозяйствующих субъектов. Выбор формы расчетов определяется: 1) характером хозяйственных связей между контрагентами; 2) особенностью поставляемой продукции и условиями ее приемки; 3) местонахождением сторон сделки; 4) способом транспортировки грузов; 5) финансовым положением юридических лиц; 6) степенью доверия партнеров.

Правильный выбор формы расчетов поставщиком обеспечивает ускорение и гарантию получения денежной выручки. Для плательщика это означает ускорение и гарантию получения товара. , с.51

Развитие электронной техники позволило широко использовать безналичные расчеты в форме пластиковых карточек, содержащих зашифрованную информацию, позволяющую их владельцам осуществлять платежи и получать наличные деньги. Пластиковая карточка ─ это пластиковая пластинка с нанесенной магнитной полосой или встроенной микросхемой, дающей ключ к специальному карточному счету в банке.

По экономическому содержанию различают кредитные и дебетовые карточки. Кредитные связаны с открытием кредитной линии в банке, что дает возможность владельцу пользоваться кредитом при покупках товаров и при получении кассовых ссуд. Дебетовые карточки предназначены для получения наличных в банковских автоматах или покупки товаров с расчетом через электронные терминалы. Деньги при этом списываются со счета владельца карточки в банке.

Дальнейшее развитие банковских технологий в России, в частности, внедрение пластиковых карточек, должно совершенствовать сокращение использования наличности, ускорение и повышение надежности безналичных расчетов. Помимо того, пластиковые карточки, как одна из наиболее новых и надежных форм безналичных платежей, позволяют банкам аккумулировать средства держателей карточек, затрудняют злоумышленникам пути завладения чужими денежными средствами.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации (часть 2) от 26.01.1996г. N14-ФЗ

2. Федеральный закон РФ "О банках и банковской деятельности" N395-1 от 02.12.1990г. (в ред. Федерального закона от 30.06.2003 N86-ФЗ).

3. Федеральный закон РФ от 10.01.2002 № 1-ФЗ "Об электронной цифровой подписи".

4. Федеральный закон РФ "О Центральном банке Российской Федерации" N86-ФЗ от 10.07.2002г. (в ред. Федерального закона от 10.01.2003 N5-ФЗ).

5. Положение Банка России от 03.10.2002 № 2-П "О безналичных расчетах в Российской Федерации".

6. Положение Банка России от 09.10.2002 № 199-П " О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации ".

7. Положение Банка России от 01.04.2003 № 222-П "О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации".

8. Положение ЦБ РФ "О правилах организации наличного денежного обращения на территории Российской Федерации" N14-П от 05.01.1998г. (в ред. Указаний ЦБ РФ от 31.10.2002 N1201-У).

9. Положение Банка России от 24.12.2004 № 266-П "Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт".

10. Указание Банка России от 20.06.2007 № 1843-У "О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица, или в кассу индивидуального предпринимателя".

11. Банки и банковское дело. / Под ред. Балабанова И.Т. - СПб.: Питер, 2008., c. 256.

12. Банковское дело: Учебник. / Под ред. доктора экон. наук, проф. Коробовой Г.Г. - М.: Юристъ, 2009, c. 751.

13. Букато В.И., Головин Ю.В., Львов Ю.И. Банки и банковские операции в России. -2-е изд. перераб. и доп. - М.:Финансы и статистика, 2009, c. 368.

14. Масленченков Ю.С., Тавасиев А.М., Эриашвили Н.Д. Расчетные и кассовые услуги банка. Учеб. пособие для вузов. - М.: ЮНИТИ-ДАНА, 2008, c. 282.

15. Деньги кредит банки: Учебное пособие под ред. Лаврушина О.И. - М.: КНОРУС, 2009, с. 289.

16. Стратегия развития платежной системы России // Деньги и кредит, 2009, №6

Айварович Плановый отдел A13 1 500,00 1,00 0,00 Создание проектов и планов на будущие периоды, разработка предложений по совершентсвованию системы безналичных расчетов платежными поручениями WORKING Алиханов Марат Айварович Платежное поручение A411 2 300,00 2,00 90,00 Операции на счетах WORKING Алиханов Марат Айварович Получение информа-ции по запросам клиентов A413 1 500,00 ...

КИП-Агентство "Дело" не имеет. Аккредитивами - не пользуется. Учет и движение денежных средств по расчетному счету, как и по кассе полностью автоматизирован. 3. Аудит наличных и безналичных расчетов предприятия. 3.1. Аудит кассовых операций. При проведение аудиторской проверки необходимо провести инвентаризацию денежных средств в кассе предприятия и составить акт инвентаризации кассы...

2 Получены на склад материалы 10 60 30000 3 Оплачен чек ЗАО «Александрия» за полученные материалы 60 55/2 30000 4 Банком возвращена сумма неизрасходованных средств 51 55/2 20000 2.4 Учет безналичных расчетов по инкассо Расчёты по инкассо - это банковская операция, посредством которой банк по поручению и за счёт клиента на основании расчётных документов осуществляет действия по...

Многие российские предприятия довольно давно осуществляют платежи, используя систему Банк-клиент. Однако до сих пор у финансистов возникают вопросы: насколько безопасны подобные расчеты, можно ли повысить оперативность управления денежными средствами с помощью этой системы, в каких случаях ее применение действительно выгодно? Ответы на эти вопросы вы найдете в предлагаемой статье.

Затраты на систему Банк-клиент

Система Банк-клиент представляет собой программу, позволяющую проводить операции с денежными средствами на собственном банковском счете с помощью модемной связи или выделенной интернет-линии, не выходя из офиса. Такие программы предоставляют почти все банки. Они могут быть продуктом как самого банка, так и компаний, специализирующихся на разработке программного обеспечения. По мнению экспертов, наиболее популярны следующие системы Банк-клиент: InterBank , разработанная компанией R-Style Softlab , и BS-Client, разработанная Bank.s Soft System. Подключение к таким системам стоит недорого - около 30 долл. США в регионах и примерно 100 долл. США в Москве (см. таблицу на с. 67-68). В эти затраты входят стоимость программного обеспечения и его установка на вашем компьютере. Некоторые банки, стараясь привлечь как можно больше клиентов, устанавливают такие системы почти бесплатно (Сбербанк России, Банк Москвы). Абонентское обслуживание в системе «Банк-клиент» обходится также недорого - около 10 долл. США в месяц в регионах и 30 долл. США в столице. Некоторые банки ограничиваются абонентской платой, другие продолжают взимать деньги за обработку каждого документа, но берут за это на 10-20% меньше, чем за обработку бумажных платежек.

Что делать, если у банка отозвали лицензию

Преимущества пользования системой Банк-клиент

Увеличение продолжительности операционного дня и экономия времени

При работе с предприятием через систему Банк-клиент операционисту не нужно вручную вводить реквизиты платежных поручений, поэтому операционный день для пользователей системы длится дольше в среднем на два часа - до 15 часов (а по договоренности с банком еще дольше), в то время как платежи на бумажных носителях банки, как правило, принимают только до 13 часов. Кроме того, бухгалтеру не нужно ежедневно ездить в банк, поскольку платежные поручения вполне можно забирать несколько раз в месяц по мере необходимости.

Как проверить банк до начала работы

Снижение количества ошибок

Электронная обработка платежных поручений снижает вероятность ошибок при их заполнении. Во-первых, все изменения в номерах расчетных счетов банков-корреспондентов, коды платежей и прочие параметры платежных документов будут обновляться в вашей системе автоматически. Во-вторых, при неправильном заполнении платежки система или операционист проинформирует вас об ошибке сразу после получения документа, то есть в течение нескольких минут.

Оперативность расчетов

Технология расчетов с помощью системы Банк-клиент не во всех регионах одинакова. В Москве, например, платежи в банке проводятся не сразу после поступления платежного документа, а рейсами. Каждый рейс формируется из поступивших платежек, которые обрабатываются, зашифровываются и с помощью системы, аналогичной системе Банк-клиент, направляются в Московский центр информатизации. Таких рейсов у банков, как правило, пять: с 10:00 до 11:00, с 11:15 до 14:00, с 14:15 до 16:00, с 16:15 до 18:00 и с 19:00 до 21:00. Если вы направили платеж в банк через систему Банк-клиент, например в 13:30, то до 14 часов деньги можно отозвать. Это дает дополнительную свободу маневра в управлении деньгами.

Какую помощь просить в кризис от своего банка

- Личный опыт

Сергей Потехин, финансовый директор компании «Собин Эстэйт» (Москва)

Внутренние платежи, например по погашению кредита в банке, осуществляются в течение всего дня. Так, можно дождаться результатов последнего рейса и, получив из системы Банк-клиент выписку с поступлениями новых сумм, тут же отправить перечисленные деньги для погашения задолженности по кредиту, что позволит не платить процент по кредиту еще за один день.

Могу привести показательный пример оперативности системы Банк-клиент. Контрагент нашей компании, у которого также открыт счет в нашем банке, прислал извещение, что хотел бы срочно получить от нас средства для исполнения одного из своих денежных обязательств. При этом он предлагал нам перечислить средства в другой банк, где у него также был открыт счет. Мы поступили иначе: перевели средства на его счет в нашем банке, после чего наш контрагент смог сразу же отправить эти деньги на погашение обязательства. Эта операция с помощью системы Банк-клиент заняла у нас ровно полчаса.

В большинстве регионов нет рейсовой системы отправления платежей. Поэтому многие банки отправляют платежи Региональному центру информатизации сразу после получения платежных поручений от предприятий. Правда, в некоторых банках тариф на проведение платежей часто зависит от времени: чем позже проведен электронный платеж, тем дороже он стоит.

- Справка

По данным Банка России, рейсовая обработка платежей производится в Москве, Самарской, Саратовской, Ростовской областях, Республиках Коми и Калмыкии.

Расчеты между отдельными юридическими лицами одной компании, имеющими счета в одном банке, по договоренности с банком можно проводить практически в любое время - лишь бы операционист был на месте. То же касается внешних платежей, если у банков компаний-контрагентов есть корреспондентские счета.

Правда, стоит оговориться, что многие банки не работают со счетами в режиме он-лайн. Их клиенты могут получить окончательный вариант выписки о состоянии счета либо после окончания банковского дня (как правило, около 17 часов вечера), либо только на следующий день утром. Но в последнее время все больше банков стараются обслуживать клиентов в режиме реального времени. И даже если система не позволяет отслеживать состояние счета, клиент всегда может позвонить операционисту, который его обслуживает, и договориться, чтобы документ был отправлен сразу после поступления платежа.

- Личный опыт

Игорь Моторов, начальник отдела автоматизации КБ «Нацинвестпромбанк» (Москва)

В нашем банке деньги зачисляются в течение дня, но окончательную выписку клиент получает на следующий день. Это связано только с технологическими особенностями. Сейчас мы переходим на новую современную систему Банк-клиент фирмы «Инист». Эта система дает возможность использовать интернет для обмена платежными документами (см. врезку. - Примеч. редакции ) без технологических задержек, и клиенты смогут работать в режиме он-лайн.

Возможные проблемы при использовании системы

Многие директора предприятий считают, что доверять управление своим расчетным счетом каким-либо программам рискованно: электронные платежи сложнее контролировать, систему могут взломать хакеры и т. д. Попробуем разобраться, так ли это на самом деле.

|

Интернет-банкинг

Помимо систем Банк-клиент, которые могут быть установлены только на компьютеры с определенным программным обеспечением, в последнее время становятся популярными системы так называемого «интернет-банкинга», то есть управление счетом предприятия через интернет. В этом случае, чтобы провести платеж или получить информацию об остатке на счете, достаточно с любого компьютера войти в интернет, зайти на страничку нужного банка, набрать собственный пароль, и вы попадете на страницу, где будут отображаться все операции по счету. При работе в системе «интернет-банкинга» все операции осуществляются в режиме реального времени. В остальном работа в этой системе практически ничем не отличается от работы с помощью системы Банк-клиент, кроме повышенных требований к безопасности: необходимо, чтобы компьютер был надежно защищен от вирусов и от возможности взлома данных (для этого на компьютер ставят специальные антивирусные и защитные программы). |

Безопасность расчетов

Все электронные документы, направляемые в банк с помощью системы Банк-клиент, должны быть подписаны электронно-цифровой подписью - ЭЦП 1 (см. врезку).

ЭЦП является надежным шифровальным средством. Главная опасность при ее использовании состоит в том, что в программах шифрования возможны ошибки, позволяющие получить злоумышленнику доступ к счету. Однако поймать такого мошенника будет просто, так как все операции со счетами банка и его клиентов многократно учитываются внутри банковских программ, а также в тех банках, куда проводится платеж.

Кроме того, каждый операционист банка хорошо знает суммы, которые лежат на счетах его клиентов, а также запоминает, какие операции являются типичными. Если сумма, периодичность или назначение платежей покажутся ему подозрительными, то операционист обязательно проверит параметры платежки по телефону. Поэтому сотрудники банков считают сильно преувеличенными страхи по поводу безопасности платежей.

- Личный опыт

Алексей Пирогов, начальник управления информационных технологий АКБ «Пробизнесбанк» (Москва)

Руководитель фирмы, который говорит: «Я буду отвозить в банк платежи на бумаге, потому что так надежнее», даже не задумывается, что потом эти платежи все равно пойдут в МЦИ в электронном виде. Подавляющее большинство московских банков отправляют платежи в МЦИ по электронным каналам связи, при этом используется та же защита, что и в системе «Банк-клиент». К тому же в практике российских банков пока не было случаев взлома системы Банк-клиент со стороны внешних пользователей.

Гораздо проще смошенничать с помощью системы Банк-клиент сотрудникам предприятия. Специалист, хорошо разбирающийся в компьютерах, даже не вставая с рабочего места, может без труда скопировать с чужого компьютера нужные файлы и удалить все следы своих действий. Облегчает задачу злоумышленнику и то, что ключи для дешифровки ЭЦП многие бухгалтеры зачастую хранят не на дискете в сейфе, а в одной из папок на компьютере или вовсе на дискете, которая постоянно вставлена в дисковод. Большинство известных случаев похищения денег со счета компании как раз связано с подобной халатностью. Так, в одной из российских авиакомпаний был случай, когда сотрудник, имевший доступ к ЭЦП, скопировал ее на дискету и попытался перевести деньги с расчетного счета, сидя в обычном интернет-кафе. Преступника поймали только благодаря операционисту, которому перевод показался подозрительным, и он решил проверить информацию относительно этого платежа.

- Личный опыт

Финансовый директор одного из московских предприятий

У меня в системе Банк-клиент работают два бухгалтера, которые ведут операции примерно по 40 расчетным счетам нескольких компаний и «гоняют» огромные суммы. При этом дискета с ключами всего одна. В такой ситуации, как мне кажется, легко управлять счетом по своему усмотрению. Поэтому мы стараемся этой системой пользоваться только в исключительных случаях, когда нужно отправить что-то очень срочно, и все платежи я контролирую лично.

И все же известно крайне мало случаев кражи денег с помощью систем Банк-клиент, да и ловят злоумышленников, как правило, в течение нескольких часов. Однако можно полностью избежать подобных проблем, если служба безопасности компании будет дополнительно защищать компьютеры ответственных сотрудников. А дополнительно застраховать себя от взлома извне возможно, если банк, клиентом которого вы являетесь, использует защищенный канал связи. В этом случае все ваши документы будут закодированы не только ЭЦП, но и дополнительным шифром. Поэтому, принимая решение об установке на предприятии системы определенным банком, целесообразно выяснить, использует ли этот банк подобный канал.

|

Электронно-цифровая подпись

ЭЦП - данные о лице, подписывающем документ, зашифрованные с помощью специальной программы. Каждая ЭЦП имеет два типа ключей - закрытый и открытый. С помощью открытого ключа документ шифруется; такой же ключ передается операционисту банка, чтобы он мог прочитать ваши сообщения. Получение доступа к изменению сообщения происходит с помощью закрытого ключа, воспользоваться которым можно, только зная пароль. Пароль необходим для того, чтобы злоумышленник, даже найдя дискету с парой ваших ключей, не смог сразу же воспользоваться ими, а потратил бы время на определение пароля. Обычно банки требуют, чтобы пароль состоял не менее чем из 5-8 символов, но лучше всего использовать целую фразу с буквами и цифрами. Поэтому подделать ЭЦП даже сложнее, чем обычную подпись. |

Интеграция с бухгалтерской программой

Для того чтобы отправление платежек через систему Банк-клиент было действительно автоматическим, ее необходимо совместить с вашей бухгалтерской программой, а это, к сожалению, удается далеко не всегда.

- Личное мнение

Финансовый директор одного из крупных московских предприятий

Перед клиентом всегда стоит проблема: либо двойной ввод данных, либо дополнительная плата за интеграцию программ (при этом встает еще и вопрос безопасности, так как данные о платежах будут храниться в дополнительной директории). Логичнее было бы иметь стандартные продукты со стандартизованным форматом ввода и вывода информации. Сейчас, если я меняю банк, то вынужден либо снова платить деньги за установку системы «Банк-клиент» и за ее интеграцию с моей бухгалтерской программой, либо тратить дополнительное время бухгалтера на двойной ввод данных - в бухгалтерскую систему и систему «Банк-клиент».

Чтобы решить данную проблему, следует выбрать банк, у которого программное обеспечение работает в том же формате, что и ваша бухгалтерская программа. Например, системы InterBank, BS-Client и некоторые другие имеют сертификат «1С-Совместимо» и легко интегрируются с «1С».

Устанавливать систему или нет?

Подводя итог, можно сказать, что система Банк-клиент будет особенно полезна тем предприятиям, у которых часто возникает необходимость в оперативном управлении расчетами. Выгодно использовать эту систему и фирмам, у которых большое количество платежей, так как стоимость обработки электронной платежки практически во всех банках меньше, чем стоимость обработки бумажного платежа.

- Пример

В КБ «Автобанк» (Москва) абонентская плата за пользование системой «Банк-клиент» составляет 25 долл. США в месяц независимо от количества платежей. Плата за обработку каждого бумажного платежного документа - 10 руб., если платеж внешний; и обработка бесплатная, если платеж осуществляется внутри самого банка. При курсе доллара США 32 руб. месячная плата за пользование системой «Банк-клиент» соответственно будет равна плате за обработку 80 бумажных платежных поручений в другие банки (25 долл. США х 32 руб. : : 10 руб. = 80). Таким образом, фирмам, которые осуществляют более 80 платежей в месяц, экономически выгоднее использовать систему «Банк-клиент».

Конечно, расчеты в примере достаточно условны, так как нужно учитывать и дополнительную экономию (зарплата и рабочее время курьера или бухгалтера, отвозящего платежки, расходы на бензин и т. д.), и дополнительные затраты, которые приходится нести клиентам многих банков (на смену ЭЦП, техническое обслуживание системы «Банк-клиент»).

В заключение отметим еще один немаловажный факт: поскольку наличие в компании системы Банк-клиент выгодно самому банку, то к компаниям, использующим такие программы, в некоторых банках относятся более лояльно.

- Личный опыт

Сотрудник коммерческого банка (Красноярск)

Многие крупные банки, которые не испытывают недостатка в клиентах, стараются всеми правдами и неправдами перевести обслуживаемые ими предприятия на использование системы «Банк-клиент». Например, сокращают количество операционистов, принимающих бумажные платежки, и тем самым увеличивают очереди тех, кто не хочет переходить на эту систему. Кроме того, платежи на бумажных носителях не принимаются из-за малейших помарок, и клиент вынужден возвращаться к себе в офис и переоформлять платежку. Особенно бесцеремонны банки с небольшими предприятиями, которые не являются для них выгодными клиентами.

Итак, мы упомянули как о преимуществах использования системы «Банк-клиент», так и о возможных проблемах, с которыми могут столкнуться предприятия. Задача финансового директора - учесть и то и другое и сделать правильный выбор.

Редакция выражает благодарность АКБ Пробизнесбанк, ОАО «Банк Москвы», АКБ БИН, МБ «СЕНАТОР» за помощь, оказанную в написании этой статьи.

«Используя систему Банк-клиент, мы экономим на дополнительных затратах»

Интервью с финансовым директором ОАО «Комбинат хлебопродуктов Старооскольский» (Старый Оскол) Евгением Фирсовым

- Ваша компания использует систему Банк-клиент?

Да. Я постоянно пользовался этой системой еще на прежнем месте работы, и она меня полностью устраивала. Поэтому когда два года назад я стал финансовым директором Старооскольского комбината, то и здесь поставил систему «Банк-клиент» сразу двух банков.

- Считаете ли Вы затраты на обслуживание этой системой оправданными?

У нас, как и у любого предприятия, есть возможность выбирать, поэтому мы подобрали оптимальные варианты обслуживания по соотношению цена-качество. Тем более что с банками, как правило, можно заключить устный или письменный договор о так называемом «срочном» обслуживании, то есть о проведении платежей в любое время. Конечно, за это приходится платить, но если учесть расходы, которые бы мы понесли, не пользуясь этой системой: на бензин, на оплату рабочего времени шофера и финансиста, который постоянно ездит в банк, - то получается даже экономия.

Один из ваших коллег сказал нам, что система неудобна, если компания обслуживается несколькими банками, которые представляют разные версии этой системы. Кроме того, эти программы надо еще интегрировать с бухгалтерией, что отнимает время и финансовые ресурсы. Как Вы решаете эту проблему?

Для работы с Банк-клиентом в нашей компании выделен отдельный сотрудник, который занимается только платежами. Между собой системы не связаны, но зато обе интегрированы с бухгалтерской программой. Такая схема работы кажется мне оптимальной для нашего предприятия.

Многие финансисты не доверяют системам Банк-клиент, считая их ненадежными, доступными для взлома. Они утверждают, что бумажные документы более надежны, так как их подписывает много людей и тем самым осуществляется многоступенчатая система контроля. Вы не боитесь, что Ваш сотрудник, отвечающий за работу с системой, в один прекрасный день проведет неконтролируемый платеж, обналичит деньги и скроется с ними?

Во-первых, банки довольно часто меняют ЭЦП, поэтому взлома системы мы не боимся. Во-вторых, у нас существует определенный порядок, по которому платежные поручения на проведение любого электронного платежа поступают к ответственному за платеж в бумажном виде за подписями всех руководителей - от руководителя подразделения до финансового директора. При этом проверяются целевое назначение платежа и лимит средств в статье бюджета. Конечно, теоретически ответственный финансист может провести платеж, обналичить деньги и скрыться. Но любая компания, и мы не исключение, не будет брать на эту должность ненадежного человека. У нас этой работой занимается сотрудник, которого мы хорошо знаем и который не способен на финансовые махинации.

- Как Вы думаете, почему очень многие предприятия не используют Банк-клиент?

Все зависит от размера бизнеса и других специфических особенностей. Разумеется, если бы у нас был один платеж в неделю или банк находился через две двери в нашем здании, то такая система нам была бы не нужна. Кроме того, многие люди до сих пор еще не освоили в достаточной мере компьютерные технологии, а непонятное всегда пугает.

Беседовала Анна Нетёсова

Назначение и основные возможности системы «клиент-банк»

Систему "Клиент-Банк" нельзя назвать новинкой - эту услугу банки предоставляют уже в течение 10-12 лет. По оценкам самих банкиров, за это время на систему перешло около 20% клиентов. Потенциальных пользователей условно можно поделить на две категории. Первая - региональные предприятия, не имеющие возможности постоянно ездить в банк, хотя бы потому, что они удалены от него. Вторая - предприятия, расположенные в крупных городах, но осуществляющие очень много оперативных платежей.

"Клиент-Банк" дает возможность не только своевременно проводить платежи, но и порой экономить. Ведь у отечественных банков разная ценовая политика. Некоторые не берут плату за установление программного обеспечения, другие при переходе клиента на систему "Клиент-Банк" освобождают его от платы за обслуживание.

Система "Клиент-Банк" относится к системам удаленного банковского обслуживания (УБО). Кроме нее, сюда входят Интернет-банкинг и телебанк.

"Клиент-Банк" является программно-техническим комплексом, который позволяет предприятию руководить своим счетом с компьютера, установленного в офисе предприятия. Банки разрабатывают программы "Клиент-Банк" самостоятельно, или покупают уже готовую программу у организации, владеющей правами на нее, и приспосабливают к собственной автоматизированной банковской системе (далее - АБС), или получают программу при покупке АБС.

Поскольку связь между компьютером клиента и компьютерной сетью банка осуществляется при помощи телефонных линий общего пользования, система "Клиент-Банк" должна соответствовать требованиям НБУ по защите электронных банковских расчетов. "Клиент-Банк" проходит в НБУ проверку, при успешном результате разработчик получает сертификат соответствия.

Основной функцией "Клиент-Банка" является предоставление возможности предприятию проводить платежи со своего текущего счета в банке, не посещая банк, из офиса предприятия.

Кроме того, "Клиент-Банк" позволяет:

осуществлять мониторинг денежных средств на текущем счете. То есть уполномоченный работник предприятия (как правило, это лица, наделенные правом первой и второй подписи на платежных документах) может, не посещая банк, контролировать движение средств на текущем счете, выяснять личность плательщика и назначение платежа. Благодаря этому можно, к примеру, оперативно отгружать продукцию потребителям по факту ее оплаты;

получать выписки с текущего счета;

получать от банка ежедневные официальные курсы иностранных валют, используемых при бухучете операций;

вести справочник своих контрагентов по платежам и справочник назначения платежа. Эти справочники позволяют значительно быстрее формировать платежные документы, поскольку отпадает необходимость вновь заносить информацию в каждый документ - готовый шаблон переносится в платежный документ из справочников;

получать от обслуживающего банка уведомления о новых банковских услугах, текущих процентных ставках по кредитам и депозитам, другую информацию, которую банк считает нужным оперативно доводить до клиентов. Возможно и обращение клиента к обслуживающему банку. Эта функция позволяет предприятию и банку оперативно обмениваться информацией.

Основные преимущества системы "Клиент-Банк":

Во-первых, удобство. Ведь в "Клиент-Банке" автоматизирована подготовка таких документов, как платежное поручение, мемориальный ордер, заявка на перевод валюты.

Во-вторых, оперативность. При пользовании "Клиент-Банком" увеличивается скорость прохождения платежей, если операционист банка подтверждает электронный документ клиента сразу при его поступлении в банк. Понятно, что отпадает необходимость в ежедневных визитах в банк для проведения безналичных платежей. Это экономит время и средства.

В-третьих, мобильность. Пользование "Клиент-Банком" делает общение с банком неограниченным во времени, поскольку технические возможности большинства программных комплексов позволяют круглосуточно отправлять документы в банк и просматривать полученные оттуда.

Средства информационной безопасности современных систем "Клиент-Банк" при корректном их использовании гарантируют надежную защиту системы от несанкционированного доступа и модификации информации, передаваемой по телефонным каналам связи.

Наряду с очевидными преимуществами, "Клиент-Банк" имеет и некоторые недостатки.

Поскольку "Клиент-Банк" устанавливается на четко определенном компьютере, то перевод денежных средств с использованием системы требует присутствия в этом месте руководящих лиц предприятия, наделенных правом первой и второй подписи. В противном случае руководители предприятия вынуждены открыть электронную подпись другим лицам, что увеличивает опасность несанкционированного использования средств на текущем счете. В отличие от "Клиент-Банка", система Интернет-банкинга позволяет подписывать электронные документы с различных компьютеров, имеющих доступ к сети Интернет, и таким образом обеспечивает пользователям определенную пространственную свободу.

Кроме того, могут возникнуть ошибки при переносе информации из "Клиент-Банка" в АБС банка, если эти системы создавались различными разработчиками. Поэтому советуем поинтересоваться, насколько совместимы программный комплекс "Клиент-Банк" и АБС, используемая в банке.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

- введение, корректировку и печать клиентом расчетных документов;

- непрерывную защиту от модификации электронных документов клиента с момента их формирования в электронном виде до момента обработки операционистом банковского учреждения;

- доставку документов клиента в банк по телекоммуникационным каналам в зашифрованном виде с помощью сертифицированных средств защиты;

- получение из банка полной информации о состоянии счета (выписки со счета, текущие оперативные остатки на счете и другую информацию, которую предоставляет банк);

- ведение баз данных расчетных документов, которые обрабатывались с помощью системы «клиент-банк», и состояния счета клиента на основе информации, предоставляемой банковским учреждением в течение дня;

- выполнение автоматического заверения о состоянии счета клиента и о состоянии обработки расчетных документов и тому подобное.

Технические возможности проведения денежных расчетов без использования денег. Механизм функционирования системы электронных расчетов, применение пластиковых карточек. Система банковского обслуживания клиентов. Окупаемость электронных банковских услуг.

презентация , добавлен 16.10.2014

Автоматизированная банковская система, цели использования. Учетно-операционные задачи в банке. Особенности обеспечения консолидации данных. Современное состояние автоматизированных банковских систем в России. Характеристика основных модулей системы 5NT.

курсовая работа , добавлен 04.04.2012

Информационные банковские системы: назначение, примеры. Основные возможности системы "клиент-банк". Мультисервисный терминал самообслуживания. Мобильный банк клиентам: основные преимущества. Автоматизация документооборота для Западно-Уральского банка.

курсовая работа , добавлен 26.11.2014

Основные принципы работы электронных систем. Банковские электронные системы. Классификация систем электронных торгов. Риски, возникающие при биржевой торговле через Интернет. Фондовая биржа NASDAQ, система РТС, Московская межбанковская валютная биржа.

курсовая работа , добавлен 25.05.2013

Дистанционное банковское обслуживание коммерческим банком, виды: системы "Клиент-Банк", Интернет-банкинг, "Телефон-Банк"; использование устройств банковского самообслуживания. Система "Home banking", ее защита и достоинства; финансовое регулирование.

дипломная работа , добавлен 02.03.2012

Современные тенденции, проблемы и перспективы развития платежной системы Российской Федерации. Роль платежной системы в денежно-кредитном регулировании. Автоматизация безналичных расчетов в кредитной организации. Организация защиты электронных расчетов.

дипломная работа , добавлен 13.02.2011

Нормативно-правовая база, регулирующая взаимоотношения банка с клиентом. Характеристика и методы осуществления расчетно-кассовых банковских операций. Применение электронных технологий в обслуживании клиентов. Использование системы "Клиент-Банк".

дипломная работа , добавлен 29.10.2011

Анализ внутрирегиональных электронных и почтовых расчетов. Оценка функционирования системы межрегиональных электронных расчетов через расчетную сеть Банка России, обеспечивающей эффективную стабильную работу клиентов в электронной форме расчетов.

Система «клиент-банк» (Client-Bank Interface) — программно-технический комплекс, созданный с целью оперативного ведения клиентом своих счетов в банке и обмена технологической информацией.

Система «клиент-банк» — форма банковского обслуживания клиентов, основанная на использовании информационных технологий, обеспечивающих клиентам возможность дистанционного получения финансовой информации и управления (remote banking).

Система «клиент-банк» возникла в начале 80-х гг. вследствие обострения конкурентной борьбы западно-европейских банков и вскоре широко распространилась в США и других странах под названием «банковское обслуживание на дому» (home banking).

Система «клиент-банк» соединяет персональный компьютер клиента (установленный дома или в офисе) с мощным банковским компьютером (сервером) или хост-узлом. В результате (кроме операций с наличными) могут осуществляться ежедневно и круглосуточно. Пользование системой позволяет клиенту управлять текущим счетом, вкладом, расчетами с бюджетом, счетами платежей и сбережений. В режиме удаленного доступа клиент может получить баланс счета на текущий день, отчет о движении средств за определенный период, перечислять средства со счета на счет, оплачивать (в т.ч. авансом) услуги различных компаний (например, карточных платежных систем), выполнять .

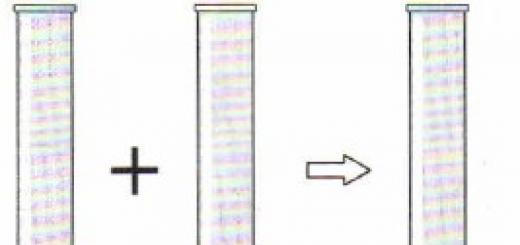

Система «клиент-банк» является составляющей программ автоматизации и источником поступления в или внутренней . Система состоит из двух программных комплексов: клиентского, который размещен у клиента, и банковского, который размещен в банке, является составной частью системы автоматизации банка и должен обеспечивать непрерывную защиту электронных расчетных документов клиента при их обработке в этой системе. Юридическим основанием для работы клиента с помощью системы «клиент-банк» и обработки его электронных документов банком является договор между ним и банком, в котором определены права, обязанности и ответственность сторон.

Использование системы «клиент-банк» позволяет осуществлять:

Система «клиент-банк» позволяет вести такие расчетные документы, как , а также использовать . Платежное извещение клиента банка для расчетов в электронных системах типа «клиент-банк» осуществляется на основании электронного расчетного документа, который содержит установленные реквизиты и информацию о перечислении средств клиента. При использовании системы «клиент-банк» клиент должен выполнять все требования банка относительно безопасности обработки электронных расчетных документов.